вэб облигации

На ближайший год: время покупать облигации

- 02 октября 2025, 10:17

- |

Ставки по банковским вкладам неуклонно сокращаются, а в облигациях можно заработать больше даже на горизонте года. Что купить прямо сейчас?

Пополнить счет для инвестирования можно по ссылке:

Пополнить счетОФЗ

Облигации федерального займа (ОФЗ) — долговые ценные бумаги, эмитентом которых является Минфин России. Фактически, покупая ОФЗ, вы занимаете деньги государству. За это вы регулярно получаете проценты, а в конце срока — основную сумму, или тело долга.

- Заемщик в лице государства обеспечивает максимальный уровень надежности, гарантируя регулярные выплаты купонов и возврат номинальной стоимости облигации.

- Гособлигации доступны всем категориям инвесторов.

- ОФЗ торгуются на бирже и обладают высокой ликвидностью. Вы можете их продать, если вам срочно понадобятся средства.

- Низкий порог входа. Номинальная стоимость большинства гособлигаций равняется 1000 руб.

- Доходность ОФЗ сейчас выше, чем средняя ставка по банковским вкладам.

Сравниваем доходности

Доходность ОФЗ со сроком погашения в 1 год превышает 14% годовых.

( Читать дальше )

- комментировать

- 9.8К | ★1

- Комментарии ( 1 )

Актуальные размещения на первичном рынке облигаций

- 24 сентября 2025, 17:34

- |

Текущая коррекция на рынке облигаций связана с туманными перспективами продолжения цикла снижения ключевой ставки в ближайшие месяцы. В такие периоды одной из перспективных стратегий является участие в размещении выпусков облигаций, предлагающих премию к доходности аналогов. Также коррекция — время консервативных инструментов, поэтому инвесторы, рассчитывающие на дальнейшее ослабление курса российского рубля, могут продолжить диверсифицировать портфель с помощью валютных выпусков облигаций. Рассмотрим актуальные размещений на первичном рынке облигаций (IBO).

💳ВЭБ.РФ-ПБО-002Р-54В

🔹Об эмитенте

ВЭБ.РФ — государственная корпорация развития, созданная для финансирования масштабных инвестиционных проектов, направленных на долгосрочное экономическое развитие России.

🔹Согласно отчету компании по итогам 6 месяцев 2025 года (МСФО):

- Чистый процентный доход: 77,0 млрд руб. (+128,5% (г/г));

- Чистая прибыль: 60,2 млрд руб. (+42,3% (г/г));

- Активы: 6,4 трлн руб. (+12,4% за 6 месяцев);

( Читать дальше )

Первичные размещения облигаций: план на неделю с 31.03 по 06.04.25

- 31 марта 2025, 01:21

- |

Опять некоторый завал с количеством новых выпусков, поэтому сейчас – кратко и с акцентом на тех, кто кажутся интересными, а более точная оценка по g-спредам – будет уже перед сборами

🔒 Р-Вижн: A+, купон до 25% ежемес. (YTM до 28,08%), 2 года, 300 млн.

Подробный разбор тут, мнение по эмитенту не совсем однозначное, по выпуску положительное (оценку поставил максимальную, но она не учитывает большой риск аллокации. Cнижение купона на сборе до совсем неинтересных цифр – тоже вполне вероятно)

🐷 Центр-Резерв: B, купон до 29,5% ежемес. (YTM 33,84%), 3 года, 200 млн.

Легендарные «свиньи», которые традиционно (по мнению широкого бондового сообщества) находятся на грани дефолта и так же традиционно торгуются сильно лучше среднего в своем очень специфическом сегменте. По смыслу похоже на последний ГФН (там если кто брал и не сдал в первый день – есть смысл подождать, когда добавят в каталог Тинька, однажды это случится...)

Для меня это явно не тот эмитент, на отчетность которого есть смысл тратить хоть какое-то время.

( Читать дальше )

Новый выпуск облигаций "ВЭБ.РФ" (RU000A107XF0)

- 01 ноября 2024, 10:27

- |

🔶 ВЭБ.РФ

▫️ Облигации: ВЭБ.РФ-ПБО-002Р-503

▫️ ISIN: RU000A107XF0

▫️ Объем эмиссии: 7,5 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 1 год

▫️ Количество выплат в год: 1

▫️ Тип купона: постоянный

▫️ Размер купона: 22,65%

▫️ Амортизация: нет

▫️ Дата размещения: 01.11.2024

▫️ Дата погашения: 31.10.2025

▫️ Возможность досрочного погашения (call): нет

▫️ ⏳Оферта: -

Об эмитенте: ВЭБ.РФ — российская государственная корпорация развития, государственный инвестиционный банк, финансирующий проекты развития экономики.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новые облигации за июль 2024 года. Часть 2

- 07 августа 2024, 19:30

- |

Купон — Плавающий Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 20.07.2027

Объем эмиссии — 1.20 млрд ₽

Для неквал. инвесторов — Нет

💼 Миррико БО-П01 $RU000A109221

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 20.07.2027

Объем эмиссии — 500.00 млн ₽

Для неквал. инвесторов — Нет

💼 РУСАЛ БО-001Р-08 $RU000A1094G0

Купон — Фиксированный

Величина купона — 196,73 Р

Номинал — 8 516,46 Р

Количество выплат в год — 4

Дата погашения облигации — 01.08.2027

Объем эмиссии — 85.00 млн USD

Для неквал. инвесторов — Да, после тестирования

💼 Практика ЛК 001P-03 $RU000A108Z77

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 02.08.2027

Объем эмиссии — 1.50 млрд ₽

Для неквал. инвесторов — Нет

💼 Бизнес-Лэнд БО-01 $RU000A108WJ2

Купон — Фиксированный

Величина купона — 57,34 Р

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 30.12.2027

Объем эмиссии — 300.00 млн ₽

( Читать дальше )

ВЭБ.РФ ПБО-002Р-41 - размещена новая корпоративная облигация

- 25 июля 2024, 12:38

- |

💼 ВЭБ.РФ ПБО-002Р-41 $RU000A107XA1

Рейтинг — ЭКСПЕРТ/АКРАru AAA/AAA(RU)

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 20.07.2028

Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.

Комиссия за сделки — Нет

Комиссия за следование — 0,167%

Комиссия за результат — 0,0%

Первичные размещения облигаций: план на неделю с 22.07 по 28.07.24

- 22 июля 2024, 13:08

- |

💰 Пионер-Лизинг: B+ негативный, флоатер ср. RUONIA (6) + 600, ежемес. купон, 10 лет, 400 млн.

Разбор эмитента и новой бумаги был вчера, выпуск – с нюансами, как технически, так и в плане рисков

🚛 Элемент Лизинг: A, купон 19% ежемес. (YTM~20,56%), 3 года, 1 млрд.

База по эмитенту – в разборе осеннего выпуска. Ожидания по общему росту финреза на свежем кредитном плече 2023 года пока особо не оправдались, но поскольку основная цель компании – поддержка Группы ГАЗ, а с точки зрения платежеспособности все в целом нормально, то особой проблемы тут в моменте не вижу (но следить надо, долговая нагрузка за последний год выросла очень существенно)

Параметры нового выпуска – не супер. По рейтинговой группе невысоко, к своему предыдущему выпуску RU000A108C58 премии нет. Свежий выпуск-почти близнец от ЛК Практики RU000A108Z77 (тоже с быстрым амортом, но флоатер ΣКС+275) выглядит поинтереснее. Плюс серийность – у Элемента это уже пятый выпуск за год и шестой с начала 2023

( Читать дальше )

Облигации ВЭБ 2Р41 с переменным купоном на размещении

- 22 июля 2024, 12:41

- |

ВЭБ РФ — государственная корпорация, обеспечивающая финансирование социально-экономических проектов, направленных на развитие инфраструктуры, промышленности, социальной сферы. Компания функционирует на основании специального федерального закона «О государственной корпорации развития ВЭБ РФ».

Завтра начинается прием заявок на участие в новом размещении облигаций серии 2Р41 с переменным купоном. Срок 4 года. Посмотрим подробнее его параметры.

Выпуск: ВЭБ 2Р41

Рейтинг: ruAAA от Эксперт РА

Номинал: 1000 ₽

Объем: не менее 30 млрд ₽

Старт приема заявок: 23 июля

Дата погашения: 25.07.2028

Купонная доходность: переменная

Порядок определения купонного дохода: сумма доходов за каждый день исходя из ставки RUONIA+ спред не более 1,5% (ставка RUONIA на 18.07.2024 составляет 16,08%)

Периодичность выплат: квартальные

Амортизация: нет

Оферта: нет

Отчетность компания не публикует с 2021 года.

С учетом значимости ВЭБ в связи с реализацией государственных проектов в области обеспечения долгосрочного социально-экономического развития страны, органы власти при необходимости предоставят ВЭБ соответствующую финансовую поддержку.

( Читать дальше )

А не ВЭБнуть ли нам? Свежие облигации ВЭБ РФ 002Р-41 [флоатер]

- 21 июля 2024, 15:22

- |

После недавнего размещения ДОМ.РФ, на нас надвигается ещё один 30-миллиардный выпуск от большой госкорпорации. 23 июля ВЭБ.РФ собирает заявки на флоатеры, но в отличие от модного тренда последних месяцев — с привязкой к RUONIA, а не к ключевой ставке.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Элемент Лизинг, Аэрофьюэлз, Миррико, Позитив, МТС, Магнит.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️А теперь — поплыли смотреть на новый флоатер от ВЭБ!

![А не ВЭБнуть ли нам? Свежие облигации ВЭБ РФ 002Р-41 [флоатер] А не ВЭБнуть ли нам? Свежие облигации ВЭБ РФ 002Р-41 [флоатер]](/uploads/2024/images/21/79/60/2024/07/21/166c2a.webp)

💰Эмитент: ВЭБ.РФ

🇷🇺ВЭБ.РФ — 100% государственная корпорация развития. Основная ее задача – способствовать долгосрочному экономическому развитию России. В партнёрстве с коммерческими банками ВЭБ занимается финансированием масштабных проектов, направленных на развитие инфраструктуры, промышленности, социальной сферы, укрепление технологического потенциала и повышение качества жизни людей (не кидайте тапками, именно так звучит официальная миссия корпорации).

( Читать дальше )

ВЭБ1P-23В (USD). Очередной купон. Сколько это будет в рублях?

- 20 декабря 2023, 14:39

- |

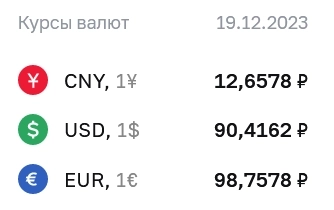

Напомню, что купон номинирован в долларах США и составляет 16,21 недружественных долларов. Для выплаты в рублях требуется умножить на курс ЦБ на последний день купонного периода.

Вчера этот коэффициент составил 90,4162.

Путем не сложных математических расчетов 16,21*90,4162 и округления до второго знака после запятой получим искомое значение 1465,65 руб.

Что полностью подтверждается размещенной на НРД информацией:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал